Política monetária praticada por Campos Neto, presidente do Banco Central, significa carrinho de compras vazio, financiamentos mais caros e menos recursos para empresas expandirem e governos investirem em infraestrutura e políticas sociais

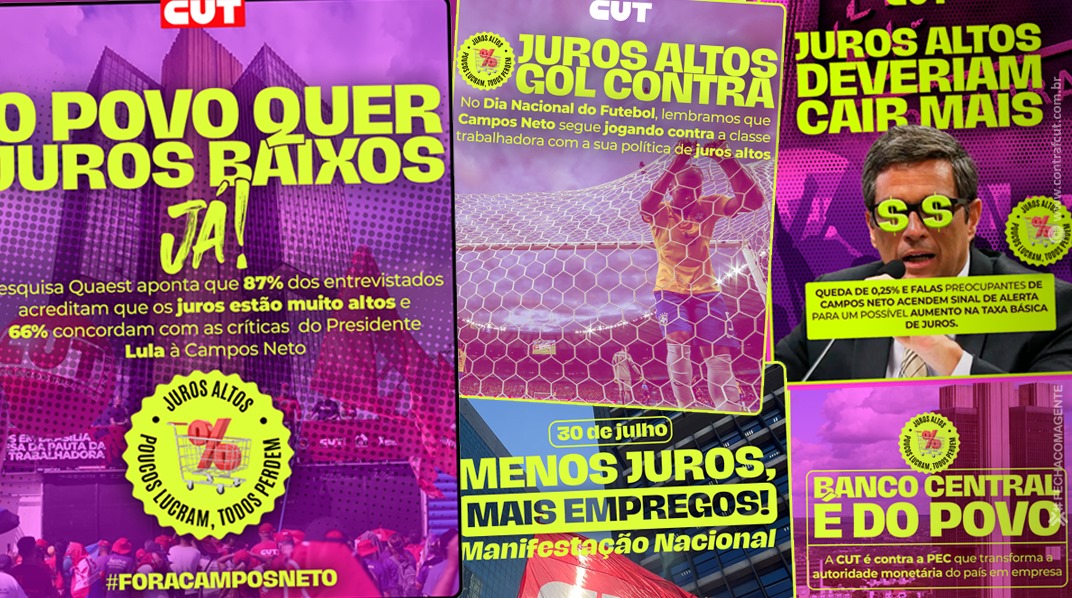

Organizações sociais voltam às ruas e às redes sociais em protestos contra a política monetária praticada pelo Banco Central, por meio do Comitê de Política Monetária (Copom). As manifestações serão concentradas nesta terça-feira (30), primeiro dos dois dias de encontro do Copom para definir a taxa básica de juros da economia brasileira (Selic).

A expectativa do mercado, o principal orientador da entidade, é que o colegiado irá manter a taxa Selic em 10,5% ao ano, índice que torna o Brasil com uma das maiores taxas de juros reais (taxa Selic descontada a inflação) do mundo, com reflexos negativos para o crescimento do país, porque influencia todas as outras taxas da economia.

“A Selic alta significa carrinho de compras vazio, significa também financiar um carro, mas ter que pagar por dois, dificulta pegar um empréstimo e dar conta de pagar o empréstimo necessário, por exemplo, para expandir um negócio, porque os juros estão muito altos”, explica Juvandia Moreira, presidenta da Confederação Nacional dos Trabalhadores e Trabalhadoras do Ramo Financeiro (Contraf-CUT) e vice-presidenta da CUT, entidades que participarão dos protestos.

Além de tornar o crédito mais caro, com impactos em toda a cadeia produtiva, no consumo e na criação de empregos, por ser o principal índice usado nas negociações dos títulos públicos emitidos pelo Tesouro Nacional, a Selic também impacta nos gastos do governo federal. “O governo brasileiro acaba gastando muito mais com o pagamento dos juros dos títulos, recurso que poderia ser direcionado para importantes áreas, como saúde e educação”, completa o secretário de Assuntos Econômicos da Contraf-CUT, Walcir Previtale.

Instrumento de boicote à economia

Os movimentos sociais também destacam que o presidente do BC, Roberto Campos Neto, que foi indicado ao cargo em 2019, pelo então presidente Jair Bolsonaro, não tem postura técnica, mas sim política, a exemplo da sua participação em almoço com o governador de São Paulo, Tarcísio de Freitas (Republicanos).

“As decisões do colegiado do BC, sob o seu comando, claramente sabotam o crescimento do país e as decisões econômicas do atual governo. De quebra, Campos Neto participa de encontros com políticos da oposição, num claro movimento político-partidário”, alerta Juvandia Moreira.

Paraíso para rentistas

O economista do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese), Gustavo Cavarzan, explica que a Selic elevada tira dinheiro das famílias e das empresas e leva para os rentistas. Em outras palavras, desestimula o investimento na chamada economia real, que é aquela que impacta na geração de emprego, porque produz riqueza e renda.

“Com a atual taxa de juros no Brasil (em 10,5%), é possível duplicar, em apenas 6 anos, o valor de um patrimônio aplicado em títulos públicos, sem a realização de nenhum tipo de investimentos produtivos, como, por exemplo, o Tesouro Prefixado 2031, com juros anuais em 12,29%”, destaca o economista. “A título de comparação, com os juros pagos por títulos públicos de prazo similar nos Estados Unidos, levaria cerca de 17 anos, ou quase 3 vezes mais tempo, para duplicar o valor dos recursos aplicados. Isso representa um enorme desincentivo ao investimento produtivo gerador de emprego e renda no Brasil”, completa.

Ainda segundo levantamento do Dieese, a cada 1% de aumento na taxa básica de juros brasileira, quase R$ 40 bilhões são transferidos, por ano, para a especulação financeira.

Inflação não se combate exclusivamente com Selic

No último encontro para definir a Selic, em junho, ao manter o índice em 10,5%, o Copom rompeu com o ciclo de cortes que vinha ocorrendo desde agosto de 2023, quando a taxa básica ficou em 13,75% durante um ano. Ciclo de cortes estes que só foi implementado após intensa pressão de movimentos sociais e críticas do setor produtivo e do presidente Lula.

Agora, a indicação que vem sendo feita pela entidade monetária é a de que manterá a Selic em 10,5% até o final de 2024, usando como argumento a piora nas expectativas do Índice Nacional de Preços ao Consumidor Amplo (IPCA), principal medidor da inflação no país.

Acontece que o IPCA segue dentro do teto estabelecido para o ano, de 4,5%, como apontam os relatórios divulgados periodicamente pelo Instituto Brasileiro de Geografia e Estatística (IBGE). No mais recente, publicado no dia 10 de julho, o IPCA acumulava alta de 4,23%, nos últimos 12 meses. Para 2025, a meta da inflação que o Copom persegue é de 3%, com intervalo de tolerância de 1,5% para mais ou para menos.

Cavarzan ressalta que a inflação não se combate exclusivamente com a Selic. O economista lembra que as causas que levaram à inflação registrada no país entre 2021 e 2023, quando o Copom subiu a Selic de 2,75% para 13,75%, foram múltiplas, e não por conta do mercado interno aquecido.

“Naquele período, gasolina e etanol subiram consideravelmente por causa da política de paridade internacional de preços da Petrobras, que fazia os preços internos acompanharem as movimentações do mercado internacional. Essa política terminou no governo Lula. O segundo fator que impactou na inflação foi a energia elétrica, que chegou a ter elevação de mais de 21%, mas que não se trata de um preço que responde a mudanças na dinâmica de oferta e demanda na economia, mas sim um preço administrado, reajustado por contrato e conforme as condições climáticas”, destaca.

O terceiro fator, apontado pelo economista, para a inflação que o país enfrentou entre 2021 e 2023, foi a alta nos alimentos e que também ocorreu por fatores externos, em função da pandemia e do conflito entre Rússia e Ucrânia. “No caso do aumento de preços dos alimentos, uma política de estoques reguladores de preços seria uma das vias de resolução. Então veja, em todos os casos citados, a maneira de combater a inflação de forma eficiente seria por outras forças, que não a Selic e que traz fortes efeitos colaterais para o desenvolvimento do país”, conclui o economista.

Fonte: Contraf-Cut